La profezia che si autoavvera

«Quando ero giovane mi chiamavano giocatore d'azzardo, poi cominciarono a chiamarmi speculatore ed oggi dicono di me che sono un grande banchiere: io però ho fatto sempre la stessa cosa.» (Sir Ernest Cassel)

Il Teorema di Thomas, enunciato nel 1928 dal sociologo William Thomas, dice: «Se gli uomini definiscono reali certe situazioni, esse saranno reali nelle loro conseguenze.»

Si deve a Robert King Merton un illuminante esempio di profezia che si autoavvera:

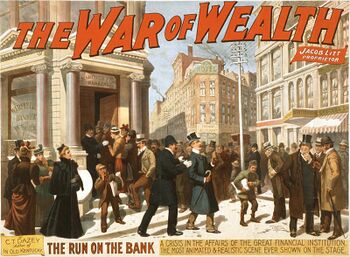

«Un mercoledì mattina del 1932, Cartwright Millingville va a lavorare. Il suo posto è alla Last National Bank ed il suo ufficio è quello del presidente. Egli osserva che gli sportelli delle casse sono particolarmente affollati per essere di mercoledì; tutte quelle persone che fanno dei depositi sono inconsuete in un giorno della settimana che è lontano da quello in cui si riceve lo stipendio. Millingville spera in cuor suo che tutta quella gente non sia stata licenziata e incomincia il suo compito quotidiano di presidente. La Last National Bank è un istituto solido e garantito. Tutti lo sanno, dal presidente della banca agli azionisti a noi.

Ma quelle persone che fanno la coda davanti agli sportelli delle casse non lo sanno; anzi, credono che la banca stia fallendo, e che se essi non ritirano al più presto i loro depositi, non rimarrà loro più nulla; e così fanno la fila, aspettando di ritirare i loro risparmi. Fintanto che l’hanno solo creduto e che hanno agito in conseguenza, hanno avuto torto, ma dal momento che vi hanno creduto e hanno agito in conseguenza, hanno conosciuto una verità ignota a Cartwright Millingville, agli azionisti, a noi.

Essi conoscono quella realtà perché l’hanno provocata. La loro aspettativa, la loro profezia si è avverata; la banca è fallita.»

Possiamo definire una profezia che si autoavvera come una affermazione riguardante il futuro che diviene vera proprio perché è stata fatta.

È proprio il timore che la profezia si avveri che contribuisce alla sua realizzazione, in particolare nei mercati finanziari se gli investitori prestano fede a fosche previsioni sul futuro, magari assolutamente infondate, perderanno fiducia finendo col vendere i titoli pensando che ci sarà un crollo delle quotazioni.

I compratori diventano sempre più difficili da trovare e il crollo avviene come previsto. Se mancano i compratori il crollo è assicurato, ed è proprio per questo che nelle fasi difficili dei mercati azionari si sprecano gli appelli a mantenere la calma e a non farsi prendere dal panico lanciati, magari, proprio da chi sta vendendo titoli a piene mani.

In altri termini, una profezia che si autoavvera diviene reale nei suoi effetti quando le persone che ne vengono a conoscenza mutano i propri comportamenti finendo, quindi, per causare proprio gli eventi previsti dalla profezia. Nei mercati finanziari sono molte le voci capaci di scatenare ondate emotive, voci di O.P.A., insolvenza, difficoltà negli affari o cambi ai vertici. Le voci o “rumors” in borsa non sono profezie ma costituiscono il sale del mercato, un ingrediente in grado di aumentare la volatilità delle quotazioni.

Ad ogni modo non sono pochi i casi in cui la voce si è trasformata in indiscrezione e, successivamente, in profezia condivisa da molti investitori. La storia finanziaria è piena di esempi di banche chiuse per insolvenza, una mancanza di denaro causata proprio dalla previsione che la banca sia insolvente e che, quindi, spinge i correntisti a ritirare velocemente i propri risparmi. Scene di panico, centinaia, migliaia di persone in fila per ritirare i loro risparmi per paura di perdere tutto da un momento all’altro.

A metà settembre del 2007 Northern Rock, il quinto istituto creditizio britannico, vede le sue filiali prese d’assalto da orde di risparmiatori in fila per ritirare i loro risparmi. La banca, specializzata nei mutui immobiliari, è al centro di rumors che la vedono prossima all’insolvenza. La Banca d’Inghilterra si affretta a fornire la liquidità necessaria e la banca comunica che non ci sono problemi di alcun tipo, i depositi sono al sicuro. Fsa, l’ente che controlla il settore del credito in Inghilterra, lancia appelli alla calma:

“Crediamo che l'istituto sia solvente, che soddisfi tutti i parametri sulla capitalizzazione e che abbia un buona qualità del credito.”

Nessuno ci crede e l’emorragia di denaro si fa sempre più grave tanto che la Banca Centrale Britannica, pur di evitare il peggio, nazionalizza Northern Rock per salvaguardare i posti di lavoro e dare stabilità all’istituto di credito.

Northern Rock è la prima vittima illustre della crisi dei mutui subprime che scoppierà nel 2008, secondo la rivista The Sun la crisi della banca affonda le proprie radici nell’aver continuato a concedere ai clienti prestiti sino a cinque volte l'ammontare dei salari e fino al 125% del valore delle case, nonostante tutti gli avvertimenti sull'instabilità economica e il possibile crollo delle quotazioni degli immobili.

L’operazione di salvataggio viene a costare circa 110 miliardi di sterline, pari a 150 miliardi di euro, una cifra ingentissima. Tuttavia il punto della questione è un altro, la fiducia costa molti soldi quando è mal riposta e, spesso, le dichiarazioni di ottimismo sono dovute e obbligatorie nonostante una situazione drammatica.