La bolla speculativa “Dot Com”

Washington, 17 giugno 1999. Il Presidente della Federal Reserve, Alan Greenspan, dichiara: «È difficile valutare se il rialzo della Borsa negli anni ‘90 sia una bolla insostenibile. Generalmente le bolle vengono percepite solo a fatti accaduti. Individuare una bolla in anticipo implica ritenere sbagliato il giudizio di centinaia di migliaia di investitori ben informati».

Tra il 1995 e il 2000, i titoli azionari legati al nuovo settore Internet ebbero uno spettacolare e rapido rialzo dei corsi negli Stati Uniti e nel resto del mondo. La bolla speculativa scoppiò nel 2000 facendo scendere le quotazioni lentamente ma in modo inesorabile e molti investitori si rovinarono continuando ad acquistare mentre i prezzi scendevano, incapaci di capire perché il mercato puniva delle società tanto promettenti.

Per comprendere a fondo come si sia potuto verificare il miraggio delle società “Dot Com” bisogna considerare che furono stravolte tutte le regole classiche di valutazione delle società. Non vennero infatti più considerati gli utili prodotti dall’azienda, i beni materiali posseduti, la liquidità o il suo livello di indebitamento, ma il valore veniva stabilito considerando le potenzialità offerte dalla sua presenza o dalla sua attività su Internet, un territorio vergine da colonizzare al pari delle colonie dei mari del sud. Vennero create società con i business più disparati, ma bastava nominare il suffisso dei domini web “.com” per far mettere da parte ogni prudenza agli investitori che acquistavano a piene mani i titoli confidando in rapidi incrementi dei prezzi. Che effettivamente avvenivano, almeno all’inizio.

I profitti erano inesistenti, esistevano solo i buoni propositi per il futuro, le società non guadagnavano quasi nulla ma si confidava sul fatto che Internet sarebbe stato il “mondo nuovo” che avrebbe reso montagne di denaro, ampliando le possibilità di commercio. Le società finanziavano le proprie spese con le sottoscrizioni e gli aumenti di capitale, ma si tattava solo di una facciata di cartone. E chi provava ad avvisare dei pericoli di una simile euforia veniva deriso e bollato come “antico”, incapace di cogliere le novità che il mercato offriva in un piatto d’argento, la “nuova economia” aveva stravolto la vecchia e con essa ogni criterio di valutazione aziendale fino ad ora conosciuto.

Il boom delle Dot Com è simile ad altri boom di nuove tecnologie del passato come:

- il boom delle ferrovie nel 1840;

- il boom delle automobili e delle radio nel 1920;

- il boom dei transistor elettronici nel 1950;

- il boom degli home computer e delle biotecnologie nel 1980;

Beffardamente la storia, ancora una volta e con piccole varianti, si ripete. Uno dei problemi del modello Dot Com era che un numero enorme di società avevano lo stesso obiettivo: monopolizzare i loro rispettivi settori. Ciò rendeva chiaro che, anche se il piano fosse stato buono, non ci poteva essere che un vincitore per ogni settore. Perciò la maggior parte delle società era destinata al fallimento o all’assorbimento da parte del leader.

La teoria delle società Dot Com era che per sopravvivere si dovesse espandere il più rapidamente possibile la base di clienti, anche se nel far ciò si fossero prodotte grandi perdite annuali. Il motto delle società di Internet era: «Diventa grande o è persa». Nonostante questi presupposti, alcuni imprenditori fecero enormi fortune vendendo le loro società durante la bolla speculativa. Alcuni collocamenti, in piena fase di boom, resero possibile la vendita a prezzi esorbitanti. Molti trader realizzarono cospicue plusvalenze negoziando, anche intraday, i titoli più speculativi.

Una grande quantità di denaro veniva raccolta grazie a un’offerta pubblica iniziale (Opa, in inglese initial public offering o Ipo), un collocamento presso gli investitori che, anche se la società non aveva fatto mai alcun profitto, erano ben disposti a sottoscrivere idee e buoni propositi. I soldi venivano spesi in costose campagne pubblicitarie per accrescere la base di clienti, mentre dirigenti e impiegati delle società stesse in molti casi divennero ricchi in poche settimane in quanto pagati con opzioni sui titoli. Alcuni, invece, subirono il supplizio emotivo di diventare milionari sulla carta solo per pochi mesi, non potendo per contratto vendere i titoli prima di un certo lasso temporale. Per cui li videro crescere e poi crollare senza poter far nulla.

L’11 gennaio 2000, America Online, una società tra le favorite dagli investitori e pioniere di Internet, acquistò Time Warner, la più grande società di media del mondo divenendo Aol Time Warner. Fu una notizia che fece scalpore: la new economy stava vincendo la guerra contro la old economy. L’acquisizione divenne così un simbolo della sfida alla vecchia economia da parte della nuova. Ma si trattava di una sola battaglia. Ad ottobre 2003, dopo il pieno sgonfiamento della bolla speculativa, Time Warner eliminò “Aol” dal proprio nome.

Il tracollo giunse inaspettato, il mercato ad un certo punto si stufò di accettare cambiali in bianco e strinse i cordoni della borsa. L’esplosione della bolla fu dovuta anche ai risultati dei rapporti annuali e trimestrali pubblicati a marzo 2000, visto gli scarsi risultati presentati al mercato furono il primo inequivocabile segnale che l’affare Internet non era poi così grande. E gli investitori più accorti se ne stavano accorgendo.

La bolla scoppiò il 10 marzo 2000, quando l’indice Nasdaq fece il suo massimo intraday a 5.132,52 per poi chiudere a 5.048,62, un valore più che doppio rispetto all’anno precedente. Le vendite massicce iniziarono lunedì 13 marzo, provocando una reazione a catena di vendite alimentata da investitori, fondi, ed istituzioni che liquidarono le posizioni. In solo tre giorni il Nasdaq perse quasi il 9%, precipitando da 5.050 il 10 marzo a 4.580 il 15 marzo. Questo calo fu attribuito ad una salutare correzione da più di un analista.

Nel corso del 2001 lo sgonfiamento della bolla stava procedendo a piena velocità, molte aziende Dot Com cessarono di esistere dopo avere bruciato tutto il loro capitale, spesso senza mai aver fatto il minimo profitto. Semplicemente avevano finito i soldi.

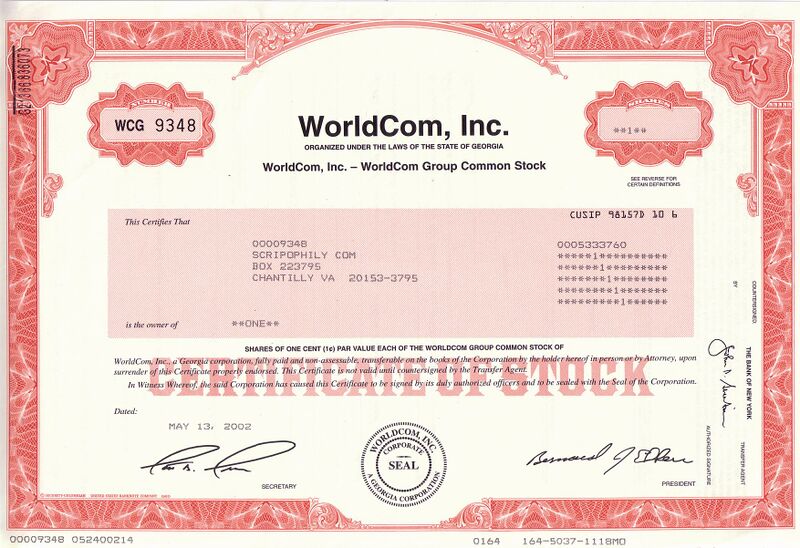

Molte società di comunicazione erano oppresse dai debiti contratti per sviluppare i loro progetti di espansione, alcune furono liquidate e altre fallirono come, ad esempio, WorldCom, una delle più grandi e promettenti compagnie che aveva alterato la contabilità col fine di far figurare inesistenti profitti. Quando queste irregolarità furono scoperte la società crollò, archiviando il più grande fallimento della storia degli Stati Uniti... fino ad allora!

Quella che segue è, a titolo di esempio, una lista di momenti chiave di alcune Dot Com:

- Excite, acquistata dall’Isp @Home Networks il 19 gennaio 1999 per l’astronomica cifra di 6.7 miliardi di dollari;

- GeoCities, acquistata da Yahoo per 3,57 miliardi di dollari nel gennaio 1999;

- InfoSpace, una Dot Com da montagne russe! Ad ottobre 1999 era quotata a 96,88 dollari, nel marzo del 2000 in pieno boom ha segnato un record a 1.385 per azione e un anno dopo, quotava solamente 20 dollari per azione;

- Lycos, fondata nel 1995, acquistata da Terra Networks nel 2000 per 12,5 miliardi di dollari, rivenduta nel 2004 alla Daum Communications per 95 milioni di dollari;

- Thawte, acquistata da VeriSign per 575 milioni di dollari nel 1999;

- TheGlobe.com, un vero record di incremento, ben il 606% dal prezzo dell’Ipo, raggiunse i 97 dollari per poi quotare qualche centesimo poco tempo dopo;

- VeriSign, un massimo a 258,50 dollari nel marzo del 2000, un minimo a 65,38 a dicembre dello stesso anno;

Molte società Dot Com persero tutto il capitale e furono assorbite o liquidate e i domini Internet furono spesso acquistati da concorrenti della vecchia economia. Vi furono degli strascichi giudiziari, molte società ed i loro dirigenti d’azienda furono accusati e condannati per frode, alcune grandi società d’investimento furono multate per diversi milioni di dollari per aver proposto ai sottoscrittori investimenti ingannevoli. Quattro anni dopo, nel 2004, solo il 50% delle Dot Com presenti nel 2000 erano ancora attive ma a quotazioni infinitesimali rispetto ai loro massimi. Alcune aziende sono invece riuscite a sopravvivere e a costruirsi un solido business. Società come Amazon ed eBay sembrano oggi avere una buona opportunità di sopravvivenza a lungo termine.

E in Italia cosa successe? Il boom delle quotazioni viene associato a Tiscali, la prima Opa realmente innovativa, fu un successo travolgente! L’effetto scarsità era alto, pochissime società potevano rientrare, a qualche titolo, nelle tanto ricercate Dot Com e bastava annunciare che una società aveva aperto un suo sito Internet per il commercio elettronico che subito fioccavano gli acquisti. Alcuni rialzi furono stratosferici come pure i seguenti crolli e fallimenti. Così come si era gonfiata, alla fine la bolla si sgonfiò lasciando col cerino acceso in mano solo gli investitori che vivevano di aspettative, capaci di credere all’azienda fino alla loro morte finanziaria, lieti di mediare al ribasso ogni posizione fino al completo dissanguamento.

Il 10 marzo 2000 ci furono tre dichiarazioni, molto diverse tra loro, ma interessanti da leggere per cercare di decifrare i diversi umori che erano presenti.

- Non c’è bolla sui tecnologici.

Cernobbio, 10 marzo 2000 – «Non esiste una bolla speculativa sui titoli tecnologici in borsa. Comunque resta il fatto che non tutte le imprese tecnologiche rispetteranno i propri obiettivi di crescita. Bisogna essere molto selettivi nello scegliere le società su cui puntare». Lo ha affermato l’economista Giacomo Vaciago in occasione del Seminario Ambrosetti. «Escludo che sui titoli tecnologici ci possa essere una bolla speculativa perché in senso tecnico ci troviamo di fronte a una bolla quando un titolo che esiste aumenta il proprio valore. Ora invece ci troviamo di fronte a titoli nuovi». E ancora: «Non esiste una new economy senza una borsa perché Internet da sola non vale nulla». Per questo occorrono incentivi alla quotazione in borsa come già esistono in Usa. «‘Occorre che la nuova Confindustria e il mondo delle imprese capiscano che non c’è futuro al di fuori del mercato dei capitali mentre in Italia si fa sempre ricorso alle banche».

- In borsa c’è bolla speculativa.

Milano, 10 marzo 2000 – Ubaldo Livolsi, oggi alla guida della merchant bank Livolsi and Partners, è «convinto che si sia in presenza di una bolla speculativa» sui titoli Internet. «L’effetto scarsità - ha dichiarato a margine di un seminario sulla new economy organizzato da Idc - sta premiando al di là del dovuto. Quando ci saranno nuove emissioni e più possibilità di scelta, ci saranno valutazioni più corrette». Con più scelta ci saranno anche valutazioni più corrette.

- Alla fine i fondamentali vinceranno sulla “visione”.

Milano, 10 marzo 2000 – Sul rischio sopravvalutazione dei titoli Internet, Piero Luigi Crudele, presidente di Finmatica, ha riconosciuto che «oggi il valore delle azioni legate a Internet è molto elevato, perché premia soprattutto la visione del futuro». «Ma questa - ha aggiunto Crudele - in sé non crea nulla, se dietro non c’è una strategia che valorizzi i veri fondamentali di un’impresa. Il vero confronto non sarà quindi tra chi ha una “visione”, ma tra chi riuscirà a renderla un fatto concreto. Chi riuscirà a trasformarla in valori reali avrà vinto. Il resto sparirà dal mercato». Il boom dei valori Internet, afferma Crudele, è comunque «destinato a durare negli anni, visto che per molto tempo ancora i tecnologici avranno un ruolo importante nella trasformazione della società». E l’Italia, si dicono concordi i manager, sta rapidamente recuperando terreno rispetto agli altri paesi europei».

Nella prima dichiarazione si nega la bolla speculativa sui titoli tecnologici, nella seconda la si ritiene presente e nella terza si sostiene che alcune aziende sono gonfiate e altre sono valutate in base a progetti che si trasformeranno in valori reali. Purtroppo per gli azionisti di Finmatica e per Piero Luigi Crudele che ne era il presidente, questi progetti hanno portato solamente alla cancellazione della società dal listino.

Inizialmente, in piena fase euforica, le quotazioni di Finmatica esplosero fino a toccare quasi 200 euro per azione. In 13 giorni il prezzo però si dimezzò e in due mesi perse circa il 75%, assestandosi a 50 euro. Tuttavia è bene ricordare che i prezzi possono dimezzarsi più volte e un calo del 75% dal massimo non è certamente una garanzia di rimbalzo. Infatti Finmatica, da 50 euro si diresse verso quota 10 raggiungendola in circa 12 mesi, per poi lateralizzare per diversi mesi ancora. Nel corso del 2004 i prezzi ripresero il loro trend ribassista facendo segnare minimi su minimi e vedendo la sospensione del titolo per diverse settimane. La ripresa delle contrattazioni non lasciò spazio alle illusioni di chi puntava ad una ripresa dei corsi. I prezzi si fermarono infatti a 2,2790 euro.

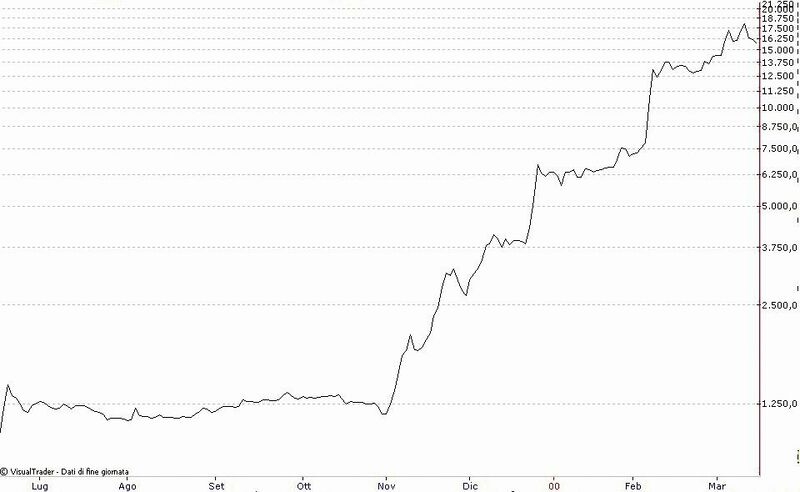

Parlare di euforia e di boom dei prezzi non rende pienamente l’idea quanto guardare i grafici che rappresentano gli incredibili aumenti dei corsi. L’andamento dell’indice Numtel, nato il 18 giugno 1999, racchiudeva al proprio interno i titoli tecnologici e della new economy, ed è passato dal minimo di 1.212 punti del 18 giugno 1999, a 18.065 il 10 marzo 2000, con un incremento del 1.279% in soli 9 mesi, per poi precipitare vicino alla quota di partenza a 1.017 punti il 7 novembre 2002, con una perdita del 95% dai massimi.

Una crescita incredibile in pochissimo tempo e un calo delle quotazioni talmente elevato da lasciare senza fiato gli investitori impreparati, che videro il cerino spegnersi tra le proprie dita. E se un calo così significativo rende impopolare un indice, la soluzione è semplice: basta non calcolarlo e smistare i titoli che lo compongono in nuovi indici.

Dal 31 gennaio 2005 il Numtel ha così cessato di esistere e al suo posto sono stati creati i nuovi indici TechStar, Star e All Stars, rappresentativi delle piccole e medie imprese d’eccellenza. Il forte andamento rialzista del Numtel si deve al fatto che l’indice era inizialmente composto da pochi titoli, tra cui Tiscali, ed ad ogni nuovo ingresso la matricola esplodeva di prezzo in modo incredibile.

Basti ricordare che l’internet provider sardo passò dai 45 euro del prezzo di emissione agli oltre 1.200 in pochissime settimane per poi, lentamente, rimangiarsi tutto il rialzo. Il prezzo era talmente elevato che fu deciso di dividere per 10 il valore delle azioni. Dopotutto Tiscali era arrivata a capitalizzare quanto Fiat!

Oggi il Numtel non esiste più e la memoria finanziaria dei nuovi operatori non lo ricorda nemmeno. La prima società ad essere quotata fu Opengate, che fu anche la prima a fallire. Naturalmente Opengate non fu un caso isolato, molte altre società fallirono e l’andamento grafico è più o meno uguale per tutte: un grande rialzo e un crollo lento ma inesorabile.

Altre società come, ad esempio, Fineco ebbero un boom incredibile dei prezzi per poi crollare con la stessa velocità. Alla fine Fineco venne acquistata dal gruppo bancario Capitalia, ponendo fine ai sogni dei risparmiatori di rivedere le quotazioni del 2000.

L’indice Numtel, nel 2001, era composto dai seguenti titoli: Acotel, Aisofware, Algol, Art’è, BB Biotech, Bioserch IT, Cad IT, Cairo Commun, Cdb Web Tech, Cdc, Chl, Cto, Dada, Data Service, Datalogic, Datamat, Digital Bros, DMail.it, El.En, E.Biscom, Engineering, ePlanet, Esprinet, Euphon, Fidia, Finmatica, Freedomland, Gandalf, Inferentia, I.Net, ITWay, Mondo TV, Novuspharma, OnBanca, Opengate, Pcu Italia, Poligrafica S.Faustino, Prima Industrie, Reply, Tas, TC Sistema, Tecnodiffusione, Tiscali, Txt e-solutions, Vitaminic. Pochi di questi titoli sono ancora quotati a Piazza Affari.