Formula di Kelly

(Ray Bradbury)

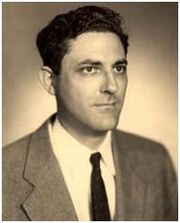

Pilota durante la Seconda Guerra mondiale, John Larry Kelly, Jr. (1923 – 1965), non viene ricordato come eroe di guerra ma, inaspettatamente, per i suoi contributi alla gestione del rischio, sia nel gioco d’azzardo che nella speculazione finanziaria.Texano, nato a Corsicana, Kelly si laurea in Fisica nel 1953 e, come scienziato, inizia a lavorare presso i Bell Labs, dei laboratori di sviluppo che negli anni 50 facevano molte ricerche su sistemi telefonici, trasmissioni radio e ripetitori. Kelly morì all’età di 41 anni, nel 1965 a causa di una brutta caduta su un marciapiede di Manhattan, non usò mai i suoi sistemi per guadagnare soldi.

Nel luglio del 1956 Kelly pubblica un originale articolo sul Bell System Technical Journal, la sua ricerca studiava i problemi di “noise” (rumore di fondo) sul segnale che si presentavano nelle telefonate in lunga distanza. I giocatori d’azzardo professionisti si resero subito conto che le regole presentate nell’articolo potevano effettivamente essere utilizzate per calibrare le giocate limitando il rischio rovina nel lungo periodo.

La sua formula si basava sullo studio di due cose:

1. La probabilità di vincita;

2. Rapporto media vincita/media perdita.

Mettendo in relazione la probabilità di vincita e il rapporto tra la vincita media e la perdita media si è in grado di sviluppare un sistema che stabilisce la quantità di denaro da investire per massimizzare la percentuale di crescita della ricchezza tenendo sotto stretto controllo il rischio.

La formula di Kelly

Questa è la formula di Kelly:

Kelly % = W – ((1 - W) / R)

dove:

W = Probabilità di vincita (Winning probability)

R =Rapporto vincita media / perdita media ( WinAverage/lossAverage ratio)

Il risultato è la "percentuale di Kelly" (Kelly %) che rappresenta la grandezza percentuale della posizione da assumere sul totale del portafoglio.

Se, a titolo di esempio, la formula ritorna 0.07, è il 7% del portafoglio la cifra da impiegare nell’operazione analizzata per massimizzare il ritorno del portafoglio nel lungo periodo e per minimizzare i rischi.

Un esempio pratico

Facciamo un esempio su come mettere in pratica il sistema di Kelly.

Andate a prendervi le ultime operazioni fatte su un titolo che seguite o su uno strumento finanziario e calcolate la probabilità di vincita dividendo il numero di operazioni che hanno prodotto un guadagno con il totale delle operazioni effettuate (positive e negative). Otterrete un risultato compreso tra 0 e 1, ad esempio se su 100 operazioni ne avete chiuse in guadagno 60 la probabilità di vincita sarà pari a:

W = 60/100 = 0.6 (pari appunto al 60%)

Calcolate ora "R", il rapporto tra le vincite medie e le perdite medie. Per ottenere questo dato occorre estrapolare tutte le operazioni in gain, calcolare il gain medio, ripetere l’operazione per i loss e, infine dividere tra loro i due valori. Immaginiamo che il guadagno medio sia di 400€ mentre la perdita media è di 500€, R sarà così calcolato:

R = 400 / 500 = 0,8

Inserite i valori W ed R nella equazione di Kelly

K% = W – ((1 - W) / R)

0.6 – ((1- 0,6) / 0,8) = 0,1

Secondo i calcoli ottenuti, con questi risultati non è prudente investire più del 10% del portafoglio in un singolo strumento finanziario. E se i parametri di gain e loss fossero stati invertiti? 500€ di gain medio e 400€ di loss medio? Istintivamente sembrano risultati migliori e meno rischiosi.

R = 500 / 400 = 1,25

Inserite i valori W ed R nella equazione di Kelly

K% = W - (1 - W) / R.

0.6 – ((1- 0,6) / 1,25) = 0,28

In questo caso la percentuale di investimento con questi parametri può raggiungere il 28% senza esporci a un rischio rovina.

Percentuale, in ogni caso, molto elevata.