Il tracollo di Enron

(Enron - L'economia della truffa)

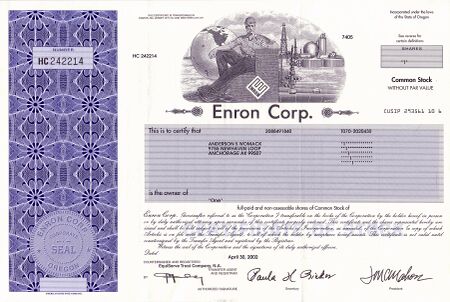

Nel 2002 Enron, la settima tra le più importanti multinazionali degli Stati Uniti improvvisamente fallisce. I giornali commentano: «Per il capitalismo americano un colpo da cui sarà difficile risollevarsi. Per gli apologeti del modello di capitalismo una bella lezione anche se dubitiamo che verrà compresa». Il crollo dei corsi azionari e il successivo fallimento giunsero inaspettati poiché Enron, negli ultimi dieci anni di attività, aveva decuplicato il proprio valore ed era da tutti considerata una società solidissima; tuttavia indagando più a fondo si scoprì che Enron manteneva alto il livello dei redditi con trucchi contabili. In pochissimo tempo i corsi di Enron, una multinazionale con un fatturato di 130 miliardi di dollari all’anno, persero tutto il loro valore passando da una quotazione di circa 90 dollari alla sospensione in meno di un anno.

Prezzo e valore

Chi fa trading sui mercati finanziari spesso dimentica che un titolo vale sempre e solo quello che quota: se i prezzi salgono c’è un motivo, se i prezzi scendono ve ne è un altro altrettanto valido. A volte capita di assistere a cali delle quotazioni molto veloci e, ad alcuni investitori poco prudenti, viene sempre la voglia di comperare controtendenza o peggio di mediare una posizione già in essere.

Il caso di Enron è assolutamente emblematico, poiché il calo delle quotazioni venne visto da molti investitori come un’opportunità d’acquisto («Se ti piacevano a 90 le adorerai a 70») o come la manifestazione di una irrazionalità momentanea del mercato e di fatto si esposero ad un rischio assolutamente non preventivato.

Furono bruciati ben 60 miliardi di dollari, la portata del dissesto fu enorme. Oltre agli azionisti furono pesantemente colpiti i dipendenti che, incoraggiati ad acquistare azioni, non poterono venderle a causa di una clausola contrattuale che glielo impediva. Ovviamente i dirigenti della società avevano venduto i titoli prima del crac, realizzando cospicue plusvalenze.

La storia di Enron

La storia di Enron inizia nel 1985 quando Houston Natural Gas (fondata da Kenneth Lay, lo storico presidente della multinazionale) si fonde con Internoth of Nebraska, società di gas naturale di Omaha, una delle maggiori società mondiali di costruzione e di gestione di gasdotti. Il core business è l’attività di estrazione, raffinazione, trasporto e distribuzione di petrolio e gas naturale attraverso circa 37.000 miglia di gasdotti.

Negli anni tra il 1985 e il 1988, per poter entrare in mercati non regolamentati continuando ad operare nell’ambito del mercato regolamentato dell’energia, Enron decide di cambiare la principale strategia della società. Viene avviato un processo di spostamento e diversificazione del proprio business dalla tradizionale attività di produzione e distribuzione di energia al più immateriale trading su contratti di approvvigionamento di elettricità, gas naturale ed acqua. In breve Enron crea una posizione di predominio assoluto sul mercato mondiale. Nel corso del 1987 Arthur Andersen diventa revisore dei conti di Enron.

A partire dal 1989 Enron inizia a scambiare commodity sui gas naturali diventando il più grande commerciante di gas naturali del Nord America. Tutto procede tranquillamente fino al 1990, l’anno della svolta. Jeffrey Skilling viene assunto e messo a capo di una nuova divisione, la Enron Capital and Trade, specializzata in attività di trading e operazioni finanziarie. Proprio Skilling comprende le enormi potenzialità derivanti dalla liberalizzazione dei mercati del gas e dell’energia e propone un’idea rivoluzionaria: l’introduzione dei primi contratti a termine per il gas.

A partire da questo momento Enron inizia la sua trasformazione, da produttore e distributore di gas, a trader di utility, sviluppando le “attività immateriali”, ovvero le attività di trading, più che i processi produttivi legati all’estrazione del gas e alla costruzione di oleodotti. Nel 1996 la rivista “Fortune” indica Enron come l’azienda più innovativa del pianeta. Ad agosto 1997 Enron annuncia la sua prima transazione sulle commodity usando prodotti derivati.

Inizialmente il successo dell’attività di intermediazione porta ad applicare i principi del trading alle attività più disparate: legno, acciaio, trasmissione dati, assicurazioni, media, crediti inesigibili rientrano progressivamente nell’attività economica della società di Houston, che ha tassi di crescita elevatissimi. Nel corso del 1999, a novembre, Enron lancia EnronOnline, il primo sito internet mondiale di trading sulle commodity.

Il clima euforico della new economy favorisce lo sviluppo. Il core business subisce così un’ulteriore trasformazione spostandosi sempre più verso il risk management ed il mercato dei derivati collegato alle commodities. Enron conosce un periodo d’oro con quotazioni del titolo sempre maggiori; il Financial Times nel 2000 la proclama “azienda energetica dell’anno”.

A dicembre 2000 Enron annuncia che il presidente Jeffrey Skilling prenderà la carica di chief executive officer (Ceo, cioè direttore generale) e Kenneth Lay rimarrà come presidente. Le azioni il 28 dicembre 2000 quotano 84,87 dollari.

Fulmini a ciel sereno

In un articolo intitolato “Is Enron Overpriced?” Bethany McLean su Fortune del 5 marzo 2001 ipotizza una quotazione eccessiva di Enron mentre lo stato della California, sempre in marzo, avvia ufficialmente un’inchiesta su presunte manipolazioni del mercato da parte della società e di altri rivenditori di energia. Le quotazioni del titolo sono scese molto dai massimi ma sono ancora alte, oltre 60 dollari.

Improvvisamente, come un fulmine a ciel sereno, il 14 agosto Jeff Skilling presenta le proprie dimissioni da presidente e Ceo dopo aver diretto la società per soli 6 mesi. Anche se la motivazione è ufficialmente di natura personale, non si tratta di un segnale rassicurante. Le quotazioni si assestano tra i 30 e i 40 dollari. Kennet Lay viene nominato Ceo.

Iniziano le brutte notizie, il 16 ottobre Enron annuncia una perdita per il terzo trimestre di 618 milioni di dollari con conseguente svalutazione del valore azionario per circa 1,2 miliardi di dollari, in parte legata alla partnership avviata dal direttore finanziario (Cfo) Andrei Fastow, licenziato il 2 ottobre.

Il 22 ottobre la società di Houston annuncia che la Securities and Exchange Commission (SEC) ha iniziato un’inchiesta su un possibile conflitto di interessi legato alle transazioni della società con quelle partnership. Il 23 ottobre David Duncan, responsabile di Arthur Andersen per la certificazione del bilancio Enron ordina la distruzione di un volume pieno di documenti.

Il 31 ottobre la Sec avvia un procedimento formale contro Enron. Il titolo crolla a Wall Street. Il giorno dopo la società ottiene una linea di credito da un miliardo di dollari da JP Morgan Chase e da Citigroup. Il 6 novembre le quotazioni scendono sotto i 10 dollari, dopo la notizia che la società, in guai finanziari, stava cercando finanziamenti addizionali. I bilanci, nel periodo 1997-2001, vengono rettificati e l’8 novembre viene diffusa una nuova stima dei ricavi, correggendo al ribasso il reddito netto effettivo di 586 milioni di dollari. I debiti passano a 2,6 miliardi di dollari. Il 9 novembre Dynergy Inc. annuncia un accordo per comprare Enron per più di 8 miliardi di dollari in azioni.

Il 15 novembre Kennet Lay annuncia che Enron ha effettuato pessimi investimenti per miliardi di dollari. Il 19 novembre la società dichiara che dovrà ripagare un debito per 690 milioni di dollari entro il 26 novembre, a causa dell’abbassamento del proprio credit rating a BBB, rating che manterrà per poco tempo, il 28 novembre il credit rating viene retrocesso a junk status: pura e semplice spazzatura. Le preoccupazioni sulla capacità di Enron di far fronte ai propri impegni finanziari fa crollare le azioni al livello più basso in circa 10 anni. I funzionari di Enron e di Dynergy annunciano che la fusione non è in pericolo. Il 26 novembre le azioni scendono del 15% a quota 4,01 dollari.

Il 28 Novembre Dinergy si ritira dall’acquisto, le azioni di Enron crollano al di sotto di un dollaro.

Il 2 dicembre Enron annuncia che si sottoporrà spontaneamente alla riorganizzazione secondo il chapter 11, il capitolo del codice fallimentare degli Stati Uniti che descrive la appunto la procedura di fallimento, presso il tribunale del Distretto sud di New York. Il giorno dopo vengono licenziati 4.000 dipendenti solo negli Stati Uniti.

Il 12 dicembre JP Morgan Chase fa causa a Enron per recuperare 2,1 miliardi di dollari in asset relativi ad un gruppo di partnership. Il Ceo di Arthur Andersen, Joseph Berardino, ammette per la prima volta che la sua società ha commesso errori nel revisionare i conti di Enron, ma sostiene che quest’ultima avrebbe occultato informazioni di cruciale importanza.

Gli eventi precipitano

Gli eventi precipitano, il 9 gennaio il Dipartimento della Giustizia degli Stati Uniti annuncia l’apertura di un’inchiesta penale su Enron; il 10 gennaio l’ufficio legale di Arthur Andersen invia un comunicato alla Sec e al Dipartimento della Giustizia in cui denuncia la distruzione di documenti relativi alla Enron a opera di propri dipendenti. Il 17 gennaio Enron solleva Arthur Andersen dall’incarico di revisore dei conti e il 23 gennaio Kennet Lay si dimette da presidente e Ceo della società.

Clifford Baxter, vicepresidente fino al maggio 2001, viene trovato morto in una strada di una cittadina residenziale vicina a Houston. Kenneth Lay si rifiuta di apparire di fronte alla commissione d’inchiesta del Senato invocando il V emendamento, cioè il diritto di non rispondere. Il 14 marzo è il turno di Arthur Andersen: il Dipartimento di Giustizia formalizza l’imputazione accusando l’azienda d’intralcio alla giustizia e il 15 giugno una giuria di 12 membri, a Houston, la dichiara colpevole della distruzione di documenti relativi a Enron.

Il logo di Enron, la “E” di acciaio una volta sospesa all’entrata della Enron Tower, viene venduta all’asta per 44.000 dollari il 25 settembre. L’11 ottobre la Corte federale di Houston condanna Arthur Andersen al pagamento di una multa di un milione e mezzo di dollari, insieme all’interdizione della licenza che autorizzava a certificare i bilanci di società quotate. Siamo alla fine, il 25 maggio 2006 l’ex Ceo di Enron Jeffrey Skilling e il fondatore Kenneth Lay sono dichiarati colpevoli per cospirazione e frode. Kenneth Lay, presidente ed amministratore delegato a seguito delle dimissioni di Skilling muore d’infarto prima della condanna; Skilling, ex amministratore delegato e “regista” della colossale truffa finanziaria, viene condannato a 24 anni di reclusione.

Una bella lezione

Enron ha accumulato un debito di circa 10 miliardi di dollari distribuito in varie banche in tutto il mondo. I dipendenti dell’azienda sono stati licenziati in massa e gli azionisti hanno perso tutto. A questo si aggiunge che i fondi pensione sono stati impiegati dall’amministrazione della società, e che quindi oltre 20.000 impiegati si sono ritrovati senza pensione. Le azioni di Enron sono crollate da 84,88 dollari ad azione di inizio 2001 ad alcuni centesimi in solo 11 mesi. Nonostante tutto, una bella lezione per ricordare sia l’importanza degli stop loss sia che, per quanta disponibilità finanziaria si abbia, non serve a nulla mediare al ribasso quando un titolo fallisce: il mercato ha sempre ragione.