Tipologie di ordini per andare a mercato

per determinare la percentuale di profitto desiderata,

si dovrebbe dapprima stabilire se si desidera mangiare bene o dormire bene.»

(Kenfield Morley)

Quando un operatore decide di acquistare, vendere o gestire uno strumento finanziario lo fa per mezzo di un ordine che impartisce al proprio intermediario. Esistono diversi “ordini di borsa” che coprono molte esigenze, ma che non sono sempre possibili per tutti gli strumenti finanziari o resi disponibili da tutti gli intermediari.

I principali ordini per andare a mercato sono:

- At the Market (MKT)

Anche chiamato "al meglio" o "esegui comunque", l'ordine "at the market" e un ordine incondizionato che si utilizza per entrare o uscire al prezzo corrente, senza condizioni. Un ordine di questo tipo, in un mercato illiquido, può riservare spiacevoli sorprese perché il prezzo di vendita o acquisto potrebbe essere molto diverso dall’ultimo prezzo battuto nel book.

- Limit Order o better order (LMT)

E’ un ordine di acquisto o vendita che ha anche un prezzo limite per l’esecuzione. Per gli acquisti è il prezzo massimo che si desidera pagare, per le vendite è il prezzo minimo che si desidera incassare. E’ evidente che con questo tipo di ordine non vi è garanzia di esecuzione poiché, ad esempio, il prezzo massimo che si desidera pagare potrebbe essere sempre inferiore al prezzo di mercato non dando corso all’ordine.

- Stop Order (STP)

Uno stop order è un ordine che va a mercato al raggiungimento di un determinato livello di prezzo, senza limite di esecuzione. Anche per questa tipologia di ordine, in presenza di movimenti veloci e su strumenti finanziari illiquidi, il prezzo di esecuzione dell’ordine potrebbe essere distante da quello impostato. Generalmente, nel trading on line, si utilizza l’ordine condizionato invece dello stop order.

- Ordine Condizionato o Debordant

Lo lascia intendere il suo nome, l'ordine "condizionato" condiziona la propria esecuzione a una condizione. In altri termini, al verificarsi del raggiungimento di un predeterminato livello di prezzo, chiamato trigger, scatta l'acquisto o la vendita ma a un prezzo massimo o minimo già impostato in fase di immissione dell'ordine.

- Trailing stop (TS)

Questo stop segue i prezzi man mano che si muovono, modificando il valore di chiusura della posizione. Fino a quando i prezzi si muovono entro un livello prestabilito non scatterà la chiusura dell'operazione, se i prezzi crescono (in caso di long) lo stop verrà automaticamente aggiornato. Funziona come il trailing stop classico dell'analisi tecnica.

- Ordine One cancel other (OCO)

One cancel other è composto da due ordini distinti che sono attivi contemporaneamente nel mercato, l'attivazione di uno dei due comporta l'automatica cancellazione del secondo ordine.

- All or None o Ordine Tutto o niente (AON)

Tutto o niente stabilisce una condizione particolare perchè venga soddisfatto, o tutto il quantitativo viene eseguito contemporaneamente o l'ordine viene annullato.

- Market on Open – MOO (Ordine al prezzo di apertura)

Acquisto o vendita al prezzo di apertura.

- Market on Close – MOC (Ordine al prezzo di chiusura)

Acquisto o vendita al prezzo di chiusura.

- Day Order (Ordine giornaliero)

Un Day order ha valore solamente per la giornata in cui viene immesso.

- Ordine Valido fino a data

Con questa tipologia di ordine si pone un limite temporale all'ordine che verrà revocato dopo un numero di sedute specificato.

- Ordine Good till cancel o ordine valido fino a cancellazione (GTC)

Quando un ordine viene immesso a mercato senza scadenza di parla di "ordine good till cancel", l'ordine risulterà valido fino a revoca.

- Stop All

Con questo ordine, un vero e proprio "panic order" si impartisce l'ordine di chiusura totale delle posizioni. Viene utilizzato per contenere le perdite in caso di crollo del mercaato e generalmente il tasto associato all'ordine Stop All, nei desk operativi, è il tasto "X".

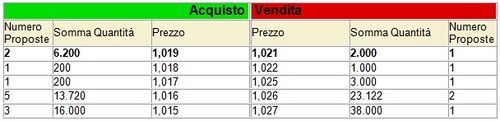

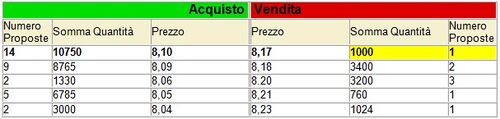

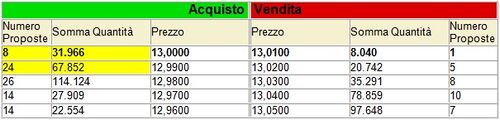

Qualche esempio dell'importanza degli ordini per andare a mercato chiarirà meglio le idee. Immaginate di avere 5.000 azioni e di doverle vendere sul book che segue, siete fuori casa e chiamate il vostro intermediario dando disposizione di vendere le azioni “al meglio”, a che prezzo venite eseguiti?

Sicuramente la maggior parte di voi ha risposto che le 5.000 azioni saranno incrociate a 1.019€, prima lettera da colpire. Giusto? Certamente. E, se i pezzi da vendere fossero stati 10.000? Qualcuno sarà tentato di rispondere: “poiché è una vendita al meglio sarò eseguito per 6.200 pezzi a 1.019, per 200 a 1.018, ancora per 200 a 1.017 e per i restanti 3.400 titoli a 1.016”. Giusto? No, sbagliato!

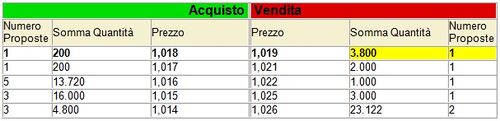

L’ordine al meglio è un ordine che non ha indicazione di prezzo, si acquista al prezzo che il venditore chiede, si vende al prezzo che il compratore propone, tuttavia è credenza diffusa che l’ordine al meglio vada a “spazzolare” l’intero book, nella realtà saremo eseguiti a 1.019 per 6.200 pezzi e le restanti 3.800 azioni andranno, nel book, come prima proposta in lettera, assolutamente ineseguiti e in attesa di un incrocio!

Se, come nell’esempio, lavoriamo solo con 10.000 pezzi la cosa non è un problema, ma se abbiamo 10.000 Eni da incrociare e ci troviamo in un giorno particolarmente sfortunato (11 settembre docet) la vendita al meglio non è assolutamente una vendita.

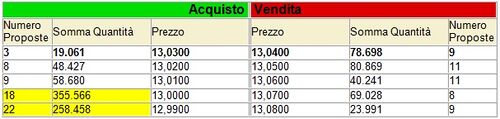

Questa regola del book va ben impressa nella nostra mente, non tutti i book sono “densi” di titoli in acquisto e vendita, anzi, lo scalper può decidere di tradare “l’inefficienza” del book ricercando proprio quei titoli che hanno una densità variabile di proposte, tipica dei titoli sottili, oppure cercare di sviluppare la propria operatività su titoli molto liquidi.

Entrambe le tecniche sono simili ma i rischi e i potenziali guadagni differiscono considerevolmente. La densità operativa di un book, su titoli a largo flottante, è elevata e in ogni momento trovare contropartita in acquisto o in vendita. Se invece operiamo su titoli sottili o con scarso flottante l’incrocio delle proposte può risultare più difficoltoso.

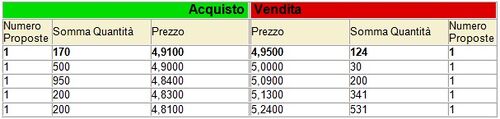

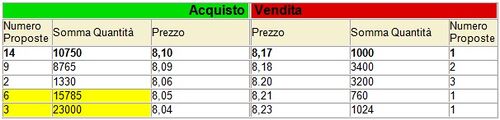

Ci si trova spesso di fronte a dei Book scarichi dove diventa problematico e costoso costruire delle posizioni anche di poche decine di migliaia di euro. Se volessimo acquistare 2.000 azioni, le prime 5 proposte presenti nel Book non sarebbero sufficienti a soddisfare totalmente la richiesta e, a 5,24, il rialzo sarebbe superiore ai 5 punti percentuali rispetto al primo livello della lettera e si tratta di un acquisto di 10.000€ di controvalore!

Proprio su questi book, a volte, è possibile fare da “Market Maker” mettendosi al primo posto in acquisto sul titolo e, una volta esegui, come migliore proposta in vendita.

La tecnica funziona solo in particolari fasi dei titoli a bassa capitalizzazione e per importi modesti ma, se si riesce ad acquistare sul denaro ad un prezzo accettabile, si può realizzare una piccola performance con un rischio ridotto. Per la quasi totalità dei warrant, solitamente con spread elevati, è una tecnica da utilizzare quasi sempre.

Una volta acquistato il titolo alcuni trader “favoriscono” la crescita inserendo qualche ”acquisto fantasma”, si carica il denaro sulle proposte più basse facendo credere, a chi osserva il titolo, che ci sia una domanda in grado di sostenere il titolo.

L’investitore sprovveduto compera sulla lettera proprio il nostro quantitativo di titoli e al trader non resta che revocare l’acquisto fantasma.

L’ordine fantasma, nella sua variante più evoluta, è chiamato “tutto o niente” permette di inserire un grosso ordine con lo scopo di ”direzionare” il mercato. Così, improvvisamente ad un determinato livello di prezzo si vedranno apparire sul book 50.000, 500.000, 1.000.000 di azioni in acquisto o in vendita.

Il mercato si muove di conseguenza e se proviamo a comprare anche solamente una azione, come per magia, l’ordine sparisce. O si eseguono tutte e contemporaneamente o l’ordine è revocato.

Book con i livelli estremi carichi di proposte sono sempre sospetti.. Specialmente quando le quantità proposte si mantengono sempre distati dalle prime proposte quando i prezzi si muovono.

”Magicamente” i grossi ordini di acquisto sono spariti all’avvicinarsi del prezzo. Il ticker permette di ricostruire il tracciato degli scambi e se indagato, ovviamente, non presenterà alcuno scambio per le quantità sparite.

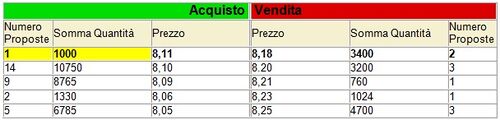

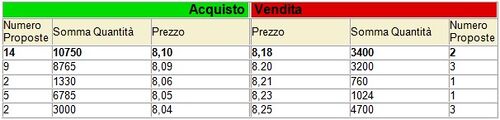

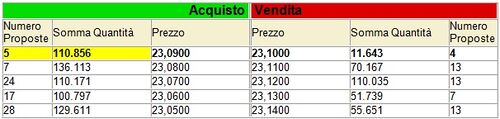

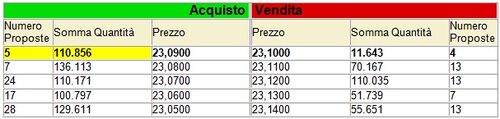

Un discorso a parte meritano gli ordini asteriscati, immaginiamo un grosso fondo di investimento che decide di vendere 1.000.000 di titoli.

Ebbene può inserire un ordine di vendita “nascosto” che mostra solo, ad esempio, 10.000 pezzi in vendita ma che in realtà è carico per ben 1 milione di pezzi.

Semplicemente appena eseguiti i 10.000 titoli ne appaiono immediatamente altri 10.000 fino all’esaurimento dei titoli da vendere.

Un ordine asteriscato si individua con un’attenta osservazione delle quantità nel book. Una volta eseguite le quantità proposte, in automatico, vengono inseriti degli altri lotti che vanno in coda alle altre proposte. Gli ordini asteriscati fanno da tappo alle quotazioni fungendo da supporto o resistenza di brevissimo.

Nella sostanza è possibile mascherare gli ordini in modo da far vedere sul book solo una piccola parte dell’ordine inserito.

Una volta eseguite le quantità dell’ordine asteriscato restano solamente 10.806 pezzi da eseguire e la tenuta del livello sembra minacciata. Una debolezza che dura pochissimo tempo perché immediatamente si aggiungono in denaro altri 100.000 pezzi che, ovviamente, andranno eseguiti dopo i 10.856 pezzi residui.

Ovviamente il fondo perderà la precedenza ogni volta che reimmette i 100.000 pezzi e passerà all’ultimo posto fra i proponenti a quel livello di prezzo. Non è possibile stabilire quanto grande è un ordine asteriscato, tuttavia la sua individuazione permette di utilizzarlo come supporto.

L’individuazione di ordini asteriscati o di ordini fantasma, è favorita dall’utilizzo congiunto del book e del ticker.