80-20

nel suo significato più autentico,

significa capacità di prevedere."

Richard D. Wyckoff

80-20 è un setup a basso rischio utilizzabile per il day trading e presentato da Linda Raschke e da Larry Connors nel loro libro “Street Smarts”. La logica di fondo è molto semplice e i segnali si prestano a veloci operazioni sempre da chiudere in giornata. Questo setup si compone di due parti, il giorno 1 che crea le condizioni e il giorno 2 che le conferma permettendo di mettere in atto il trade.

Le regole per costruire il setup sono molto semplici ma vi è anche una parte di oggettività che vale la pena tenere in considerazione. Anche se non è richiesto dal modello, è bene concentrare la ricerca delle condizioni di setup su titoli scambiati, liquidi e con un range adeguato, queste piccole precauzioni, la parte soggettiva del setup, permettono di evitare molti segnali forvianti.

La costruzione del setup rialzista. Giorno 1

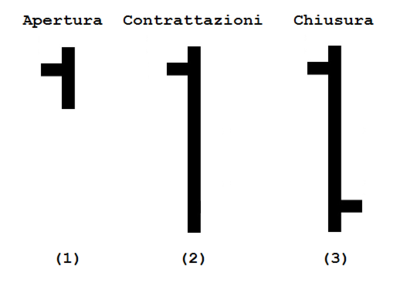

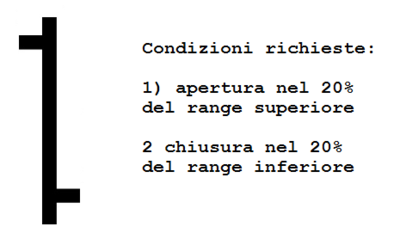

Il primo giorno sono richieste delle condizioni abbastanza flessibili per innescare il setup. L'apertura della sessione deve avvenire nel 20% superiore del range e la chiusura nel 20% inferiore. La sequenza che crea le condizioni è quella che segue:

La figura (1) mostra l'apertura con le prime contrattazioni, la barra è ancora piccola. Passano le ore e la volatilità aumenta, la figura (2) mostra la barra dopo ore di contrattazione. Finalmente, con la figura (3), le contrattazioni finiscono ed è possibile disegnare la barra completa. Ricapitolando:

Le condizioni per questo setup, trasformate in formula sono quindi:

INIZIO FORMULA

OPEN > ((HIGH-LOW) * 0.8 + LOW)

CLOSE < ((HIGH-LOW) * 0.2 + LOW)

FINE FORMULA

Se quindi la nostra barra ha un massimo a 10 e un minimo a 9, l'apertura limite per il setup sarà pari a 9.8 la chiusura a 9.2.

Evidentemente si tratta della situazione limite, se la barra avesse, fermo il range dell'esempio, un'apertura a 10 (sui massimi) e una chiusura a 9 (sui minimi) sarebbe perfetta ugualmente.

La costruzione del setup rialzista. Giorno 2

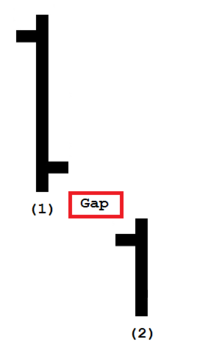

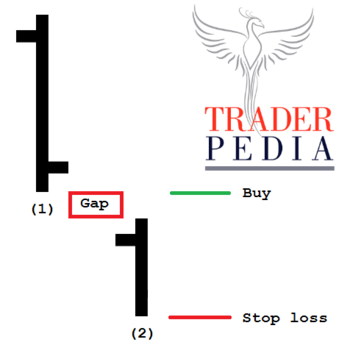

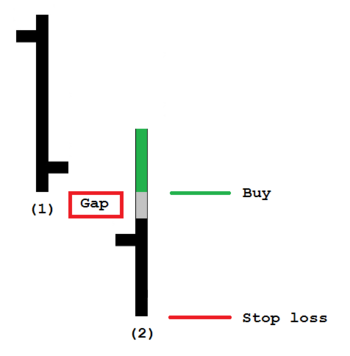

Il giorno dopo le contrattazioni devono essere distanti dal minimo precedente da 5 a 15 tick secondo gli autori, in questo esempio ipotizziamo che ciò avvenga con un gap down. Ora non resta che impostare la strategia di acquisto e il relativo stop loss. Immaginiamo che, dopo l'apertura in gap, ci sia stato un piccolo recupero e nuovamente un impulso ribassista come nella figura che segue. Il gap dei prezzi si sarà ridotto rispetto all'apertura ma sarà ancora ben presente.

Si procederà con un acquisto alla chiusura del gap posizionando, contestualmente, uno stop loss sul minimo della barra, proprio come nell'esempio proposto.

A questo punto basta attendere, se i prezzi chiudono il gap (zona grigia) scatta l'acquisto. Immaginando un proseguo della tendenza (zona verde) il trader dovrà solamente gestire la posizione e, in ogni caso, uscire in chiusura di sessione.

Ovviamente questo esempio presenta un gap in apertura che viene parzialmente chiuso prima di generare un nuovo impulso ribassista. Questo segnale, se negato, è sicuramente più interessante del test diretto. Tuttavia sono altrettanto validi i setup dove il mercato apre in gap, scende senza tentare un recupero e, successivamente chiude il gap.

La versione ribassista

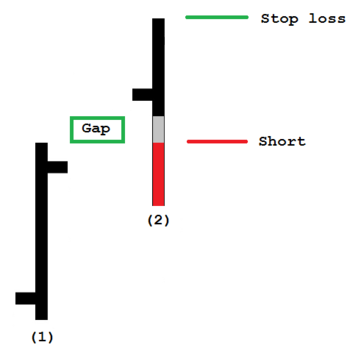

La versione ribassista di questo setup è esattamente speculare alla versione rialzista. La barra (1) deve avere l'apertura nel 20% inferiore del range e la chiusura nel 20% superiore. La barra (2) deve aprire in gap-up di 5-15 tick per generare il setup. A questo punto, quando e se il gap verrà chiuso, si genererà un'operazione short con stop loss sui massimi della barra.

Le barre (1) e (2) possono avere dimensione e forma molto diverse da quelle presentate, il vincolo è più stringente per la barra (1) che potrebbe essere anche una marubozu line conservando, a pieno titolo, le caratteristiche del setup. La barra (2) richiede un gap che confermi il trend, la situazione ideale prevede un primo test di chiusura del gap (che lo riduce), un nuovo massimo per confermare il trend rialzista e, successivamente, il calo delle quotazioni.

Chiuso il gap parte lo short. Anche in questo caso però la direzione dei prezzi può essere diversa, potrebbe mancare il tentativo di chiusura del gap prima di fare nuovi massimi o potrebbe essercene più di uno. La cosa importante è che la sessione faccia nuovi massimi confermando il trend e poi li neghi chiudendo il gap.

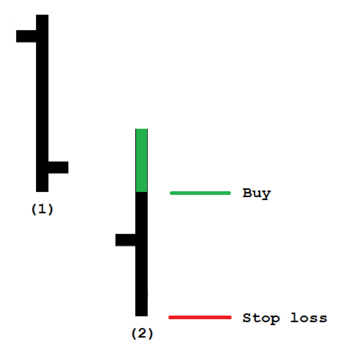

La versione del setup senza gap

Il gap up o down non è una condizione assoluta, il pattern può essere valido anche se i prezzi si dovessero trovare sotto i minimi o sopra i massimi di 5-15 tick e poi recuperassero i minimi o i massimi precedenti. Evidentemente la presenza del gap rende il modello più interessante poiché è evidente il cambio di forza nei prezzi.

Considerazioni sul setup

Per l'analisi tecnica grafica i gap dei prezzi, prima o poi, vengono chiusi, un gap intraday è quindi una resistenza o un supporto di primaria importanza. Romperà il livello? Non lo romperà? Nell'indecisione e nell'attesa molti trader perdono occasioni preziose evitando falsi segnali, questo setup non scende a compromessi e non attende la rottura del gap, è sufficiente che venga chiuso per generare un segnale operativo.

Poiché l'applicazione è puramente intraday il gap, il tentativo di chiusura dello stesso (non vincolante), la creazione di nuovi massimi o nimimi e, infine, la chiusura del gap, andranno attentamente esaminati con book e ticker. Evidentemente ricercare simili setup su titoli che scambiano poco non ha molto senso, ugualmente lo stop loss andrà revisionato quanto prima sul prezzo di carico per poi trasformarsi in trailing stop.

Il key reversal assomiglia a questo setup anche se richiede ulteriori conferme ed è ricercato per inversioni di breve multiday.