Hindenburg Omen

Potete giudicare quanto è saggio dalle sue domande.

(Anonimo)

Cercare di prevedere il futuro è il tentativo di svariate tecniche e metodologie di trading, ogni trader, più o meno inconsapevolmente, pone in essere una “previsione” che in alcuni casi assume i connotati di una divinazione mentre in altri casi si tratta di uno “scenario previsivo”, una previsione di ribasso o di rialzo che possiede una certa indeterminatezza contenendo, al suo interno, gli elementi per negarla.

Immaginiamo, a titolo di esempio, due trader davanti allo stesso segnale. Il trader amante della divinazione dirà: "si è creato un modello X, i prezzi andranno a y". Il trader che nel proprio protocollo operativo ha uno scenario previsivo ragionerà così: "si è creato il modello X, i prezzi “dovrebbero” andare a Y".

In altri termini la previsione fornisce certezze, lo scenario previsivo pone in allerta, prepara a uno scenario ma mette il trader nella condizione di poter e dover cambiare idea.

Ovviamente è prerogativa dell’aspirante trader avere certezze e formulare previsioni, spesso anche convincenti agli occhi di un inesperto, tuttavia ogni trader professionista sa che una qualsiasi tecnica pone nel piatto semplicemente un vantaggio statistico, un possibile scenario previsivo.

E’ proprio il caso dell’Hindenburg Omen che, per mezzo dell’osservazione di diversi fattori, mette il trader su un ben preciso scenario previsivo avvisando dell’imminenza di un crash delle quotazioni del New York Stock Exchange (Nyse).

La "filosofia" del modello

Hindenburg Omen è stato creato da Jim Miekka, editore e redattore di "The Sudbury Bull and Bear Report" e prende spunto dal lavoro di Norman G. Fosback's High Low Logic Index (HLLI) e dal New High – New Low indicator sviluppato da Gerald Appel molti anni fa. Deve il suo nome al famoso disastro aereo del 6 maggio 1937 che ebbe per protagonista uno Zeppelin.

Per segnalare la maggiore probabilità di un crash di mercato o di una violenta correzione il modello Hindenburg Omen parte da una semplice considerazione: in un mercato sano (al rialzo) i titoli fanno nuovi massimi annuali.

Ovviamente non tutti i titoli faranno nuovi massimi, alcuni faranno nuovi minimi annuali, ma è dal rapporto tra titoli che fanno nuovi massimi annuali e titoli che fanno nuovi minimi che si possono trarre interessanti indicazioni.

Un mercato con molti titoli sui massimi e molti sui minimi è ovviamente fragile, i ribassi contagiano i rialzi velocemente e quando manca una certa uniformità nella crescita la divergenza tra i rialzisti e i ribassisti si fa evidente.

Hindenburg Omen, grazie all'osservazione combinata di alcuni dati, pone il trader in uno stato di allerta segnalando una pericolosa divergenza, un possibile e rapido contagio ribassista delle quotazioni del New York Stock Exchange (Nyse).

Condizioni richieste per un Hindenburg Omen

La condizione principale è che si osservi il New York Stock Exchange (Nyse) poiché il modello è riferito proprio a questo mercato. Fatta salva questa premessa per parlare di Hindenburg Omen è necessario che:

- Preso come campione di osservazione le ultime 52 settimane, il numero di titoli del Nyse che fanno nuovi massimi settimanali e quelli che fanno nuovi minimi settimanali, devono essere entrambi superiori al 2.2% del numero totale di titoli del NYSE nel giorno di osservazione. Il più piccolo di questi numeri deve essere maggiore di 75.

- La media mobile a 10 settimane dell'indice NYSE deve essere in salita.

- Il McClellan Oscillator, nel giorno in esame, deve essere negativo.

- I nuovi 52 massimi settimanali non possono essere numericamente più del doppio dei nuovi 52 minimi settimanali.

In particolare il quarto punto ricopre un'importanza fondamentale e non deve essere trascurato.

Queste condizioni stringenti identificano un Hindenburg Omen non confermato, la conferma avviene quando, entro le 36 sessioni seguenti, si ripresenta un altro Hindenburg Omen. In questo caso si parlerà di Hindenburg Omen confermato, un inequivocabile segnale di rischiosità aumentata.

Affidabilità e aspetti controversi

Hindenburg Omen è composto da molti elementi disomogenei tra loro, tali da far apparire il setup come un insieme di condizioni casuali. Come ben sa chiunque si occupi professionalmente di trading system, l'overfitting è un'insidia sempre presente. Osservare una serie di dati e creare un sistema che funzioni alla perfezione è veramente facile, si tratta di ottimizzare i parametri e godersi un perfetto report pieno zeppo di correlazioni spurie. Casualità trasformate in regole, in sistemi. Evidentemente un sistema ottimizzato cessa di funzionare alla perfezione proprio quando la sua utilità sarebbe maggiore, quando dallo studio si passa all'applicazione pratica inserendo nuovi dati.

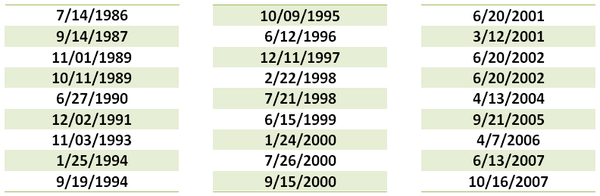

La critica maggiore è proprio questa, tuttavia l'Hindenburg Omen, proprio per le numerose condizioni stringenti richieste, ha fornito pochi segnali. Nel periodo luglio 1986 - ottobre 2007 ci sono stati solamente 27 Hindenburg Omen confermati, in quasi tutti i casi si è assistito a un movimento ribassista di una certa entità poche settimane dopo la comparsa del segnale.

Hindenburg Omen era presente un paio di settimane prima del crollo del 1987, tre giorni prima del mini crollo di ottobre 1989, ad inizio della recessione del 1990, qualche settimana prima della crisi LTCM e dei mercati asiatici del 1998, a inizio 2000, in piena bolla speculativa, nell'ottobre 2002 e, il 18 ottobre 2007, a ridosso della crisi del 2008.

Segue la tabella con i giorni Hindenburg Omen.

I sostenitori di questo setup non fanno mancare un elemento indiscutibile a sostegno della loro tesi: ogni market crash è sempre stato preceduto da un Hindenburg Omen. Tuttavia non tutti gli Hindenburg Omen hanno preceduto un crash e, verrebbe da obiettare che con una densità di segnali non proprio trascurabile è anche difficile che un crollo si verifichi senza un Hindenburg Omen.

Questo particolare setup viene rispolverato ogni volta che i mercati sono sui massimi e si verificano le condizioni per la sua presenza, l'approccio migliore sembra quello di lasciar parlare, ancora una volta, i prezzi e considerare l'Hindenburg Omen come un avvertimento, un consiglio a utilizzare maggiore prudenza. Un consiglio che, come quelli che fece il Grillo Parlante a Pinocchio, non deve essere troppo presente nei grafici per non essere ignorato.

Collegamenti esterni

- The Hindenburg Omen Signals between 2005 and 2007

- The Past Performance of the Hindenburg Omen Stock Market Crash Signals 1985 - 2005

- McHugh's "Guest Available" article explaining the signal and documenting its performance.

- Hindenburg Omen in 2008 July 4, 2008 The Market Oracle.

- My Two Cents - Andy Sutton - "Hurricane Hunter" - 09/25/2009

- Wall Street Journal - 08/23/2010 Confirmed Hindenburg Omen